Roberto Monducci, Direttore del

Dipartimento dei conti nazionali e delle statistiche economiche dell’ISTAT ha

pubblicato a febbraio 2014 un interessante Rapportosulla competitività dei settori produttivi, riferito al periodo 2011-13.

In esso sono contenute molte

informazioni interessanti, e per certi

versi sorprendenti. Intanto il contesto generale: nei due episodi di

recessione (il primo dal 2008 al 2009, poi dopo una breve pausa di stagnazione

il 2011-13) l’Italia ha perso il 24% del prodotto industriale, solo la Spagna è

riuscita a fare peggio (-30%), mentre Francia ed Inghilterra hanno perso circa

la metà (-14,9 e -12% rispettivamente). La Germania è rimasta ad un modesto

-2,3%.

Ciò significa che considerando una

modesta crescita attesa (in assenza di crisi) del 1% anno, l’Italia sarebbe a

-30% dal punto in cui avrebbe dovuto essere in questo momento e via via gli

altri (la produzione industriale tedesca è sempre cresciuta di più e dunque è oltre

il 10% in meno di quanto dovrebbe essere).

Disaggregando il dato con riferimento ai

diversi settori produttivi e nella stessa comparazione è interessante osservare

che l’Italia ha visto cali produttivi nel 90% dei settori circa, mentre la

Francia nel 80% e la Spagna nel 88% ca. La Germania ha visto calare la

produzione nel 65% dei settori produttivi.

Ma mentre quest’ultima ha visto anche

crescere di oltre il 20% la produzione nel 6% dei settori (contro il 10% dei

settori in Francia), l’Italia si è fermata ad un misero 1% di settori in forte

crescita. Può essere interessante notare che i settori in crescita tra Francia

e Germania sono invertiti: mentre crescono del 20% solo il 6% in Germania ed il

10% in Francia, la crescita del 10% è simmetrica. E ci sono il 20% dei settori

che sono tra 0 e 10% di crescita in Germania, mentre sono solo il 6% in Francia

(ed il 5% in Italia).

Al contrario settori in via di tracollo

produttivo (-30% ed oltre) sono l’8% in Germania, un terzo in Francia e Italia

e ben la metà in Spagna. Quelli che ci vanno vicino (riduzione produzione dal

20 al 30%) sono un altro 7% in Germania e il 35% in Italia (20% in Francia e

15% in Spagna). Dunque, restando all’Italia, il 67% dei settori produttivi ha

avuto cali di produzione superiori al 20%.

Si parla quindi di una trasformazione epocale

del tessuto produttivo da inquadrare in una caduta ininterrotta di 31 mesi

della produzione industriale. Anche se bisogna notare che da maggio 2013 il

trend sembra essersi invertito, con il 50% delle imprese in lieve ripresa

produttiva.

Sin qui la produzione, ma il fatturato

ha un andamento in parte diverso: distinguendo tra il fatturato ottenuto sul

mercato interno e quello sull’estero, come immaginabile facilmente, si ha una

fortissima divaricazione: il primo cala del 17%, il secondo sale di un modesto

3%. Una differenza che all’acme della crisi, aprile 2013, è arrivato al 28,5%.

Su questa particolare classifica siamo solo in compagnia della Spagna. La

peggiore performance, ancora più in dettaglio, su prodotti intermedi e beni di

consumo.

C’è da notare, però, che malgrado il

calo della produzione (che può determinare l’effetto statistico di abbassare la

produttività in relazione all’output produttivo), il fatturato non ha seguito

con lo stesso andamento. In realtà il 51% delle imprese lo ha aumentato (fatt. totale), mentre il 61% ha aumentato almeno

quello estero. Cresce, in particolare, di più il fatturato nel settore

alimentare (il 71% delle imprese lo incrementano) e soprattutto tra le grandi

unità produttive. I settori che lavorano con l’estero che aumentano il

fatturato sono quelli farmaceutici (il 73% delle imprese di settore) mentre

quello minimo è l’abbigliamento (il 43%).

In sostanza, solo quattro settori hanno

visto complessivamente calare il fatturato con l’estero (si tratta di

produzione di mobili, legno, stampa e abbigliamento), mentre sul mercato

interno solo l’alimentare ha aumentato il fatturato.

E’ anche presente una lieve (5% di

variazione) spostamento di classe verso l’alto nella tendenza alla propensione

all’export (cresce la classe alta e decresce quella bassa).

In termini numerici, nel campione di

25.000 imprese analizzato, “vincono” (aumentano il fatturato sia all’interno

sia all’esterno) ca. 4.600 imprese (che rappresentano il 18% del totale

registrato e il 20% del valore aggiunto). Mentre “ripiegano” 9.100 imprese (35%

del totale e 30% del valore aggiunto). Sono in mezzo 8.500 imprese che crescono

all’estero e 3.400 che crescono solo in Italia.

In questo campione l’ISTAT identifica le

seguenti caratteristiche comuni alle imprese “vincenti”: innovazioni di processo, gamma, formazione, connettività.

|

| fattori di successo |

Mentre in quelle che crescono con

l’estero: delocalizzazione, difesa delle

quote di mercato, innovazioni di prodotto, formazione.

|

| fattori di successo |

Nell’indagine (dicembre 2013) si è

registrata la tendenza del 70% delle imprese a rispondere alla crisi cercando

di alzare la qualità, e nel 64% riducendo i costi, solo il 49% ha ridotto i

margini unitari, mentre il 40% ha cercato di imporre modifiche organizzative.

Verso l’esterno prevale invece la maggiore commercializzazione (46%).

|

| Strategie "esterne" di competizione delle imprese italiane |

|

| Strategie "interne" di competizione delle imprese italiane |

Nella tabella questa risposta è

articolata per comparto. Vediamo che sui costi hanno agito soprattutto il

settore degli autoveicoli, della raffinazione e dei mezzi di trasporto, mentre

hanno puntato sul miglioramento della qualità l’elettronica ed i mezzi di

trasporto.

Invece, nel grafico degli indici del

fatturato per mercato di destinazione, si vede il settore estero che cresce

moderatamente, dopo una profonda perdita nel 2009, e quello interno che

continua il suo calo. E’ da notare che nel 2011, chiaramente a seguito delle

politiche del Governo Monti, appare per la prima volta una netta divaricazione

tra il fatturato sul mercato estero (che continua a crescere, sia pure con

andamento nettamente minore) e quello sul mercato interno che precipita. La

“distruzione della domanda interna”, di cui il prof. Monti si vantava a New

York ha avuto effetto. Per comprenderne la logica soccorre questo intervento

recente di Touchstone.

|

| Fatturato imprese manifatturiere 2000-2013 (destagionalizato, 2010=100) |

Un’altra cosa che può essere guardata

nel grafico è l’andamento prima della crisi del 2007-8: il fatturato era

trainato dalla domanda interna (come è normale in un paese sviluppato) sino al

2007, quando un lungo inseguimento del fatturato sul mercato estero è arrivato

a risultato. Da allora cammina appaiato fino all’intervento di Monti. I due

fatturati, più dettagliatamente, camminano paralleli dal 2000 (inizio della

circolazione in Euro) per i primi 5 anni (dunque le nostre esportazioni non si

avvantaggiano), per poi crescere velocemente nei tre anni dal 2005 al 2008.

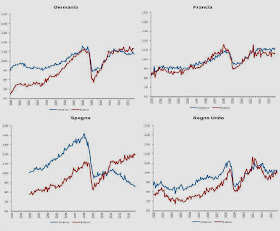

Che succede negli altri paesi? In

Germania, più o meno lo stesso (noi siamo sempre molto simili agli andamenti

tedeschi, per la nostra struttura produttiva) ma non avendo avuto Monti la

divaricazione è notevolmente minore.

|

| Fatturato imprese manifatturiere 2000-2013 (destagionalizato, 2010=100) |

In Francia procedono sempre insieme.

In Spagna la domanda interna cresce ininterrottamente

dal 2002 e quella estera non la raggiunge mai, se non per effetto della crisi

nel 2010. Da allora si invertono (anche loro hanno il loro Monti, si chiama

Rajol).

Il Regno Unito procede abbastanza

vicino, con lieve prevalenza della domanda interna fino alla crisi.

Nel successivo grafico a bolle, si

trovano (bolle più grosse maggiore valore aggiunto, verdi in crescita), i diversi settori in

funzione della variazione fatturato estero ed interno. In sostanza si vede come

il settore industriale tradizionalmente più forte (macchinari ed

apparecchiature: 24.000 imprese e ca. 450.000 addetti) ha aumentato in modo

significativo il fatturato estero (+20%) mentre ha calato quello interno

(-15%); il settore bevande cresce un poco meno all’estero ma perde meno in Italia,

sono in zona negativa per entrambi l’abbigliamento, il legno e la stampa. In

zona positiva per entrambi l’alimentare.

In

definitiva si tratta di un quadro, quello che ci restituisce

l’ISTAT con la sua analisi, più articolato del previsto, dove sembra di leggere

un processo di ristrutturazione in corso della nostra struttura industriale: un

andamento verso la grande scala, con la crescita di alcuni settori tradizionali

del made in italy come l’alimentare, il pellame (all’estero), i macchinari

(all’estero) e le bevande (all’estero); una tenuta del tessile. Ma anche un

calo della lavorazione di minerali non metalliferi, le apparecchiature

elettriche, i mobili, il legno e l’abbigliamento (che cade soprattutto in

Italia).

D’altra parte il calo vistoso della

produzione, a fronte della tenuta migliore del fatturato, sembra alludere ad

uno sforzo riuscito, almeno in alcuni casi, di riposizionarsi su prodotti a

maggiore valore aggiunto. Dalle schede di dettaglio si vede, nei casi di

tenuta, una significativa crescita del valore aggiunto per addetto e, in misura

minore, del costo del lavoro. Ad esempio, nel settore fabbricazione di

macchinari il valore aggiunto passa da 50.000 euro per addetto a 65.000, mentre

il costo del lavoro da 40.000 a 46.000, la competitività di costo migliora

quindi da 125% a 140%, come la redditività lorda (da 21% a 30%).

Vedremo se saranno rose.

Nessun commento:

Posta un commento